Zo ongeveer alle partijen hebben deze verkiezingscampagne het licht gezien en erkennen wat al een decennium lang duidelijk is: we belasten arbeid te zwaar in ons landje. Over de manieren om lagere sociale lasten vervolgens te financieren, doen echter een hele pak onwaarheden de ronde. Vooral over het voorstel, van collega Gert Peersman en mezelf, om zulks te financieren met een hogere BTW werd veel mist gespuid. Er vallen daarrond dus wel een aantal veel gehoorde slogans te ontrafelen. Neen, een belastingverschuiving van lasten op arbeid naar lasten op consumptie is niet asociaal. In deze bijdrage bepleit ik dat zo’n verschuiving niet alleen leidt tot meer banen, en daarom een grotere betaalbaarheid van de sociale zekerheid, maar ook sociaal rechtvaardig is, omdat de reële inkomens van diegenen die werken niet dalen. Een tax shift naar BTW is wel degelijk gunstig voor het land én de kleine man.

IEDEREEN DIE KANS MAAKT OP DEELNAME AAN DE MACHT PLEIT NU VOOR LAGERE SOCIALE LASTEN

Wat betreft lasten op arbeid zijn we helaas de trieste kampioen. Aan de linkerkant van het politieke spectrum werden de torenhoge sociale lasten lang verdedigd vanuit de gedachte dat die sociale lasten net de garantie waren voor de betaalbaarheid van de sociale zekerheid. Dit klopt helaas niet. De hoge sociale lasten hebben er integendeel vooral toe geleid dat de participatie van de beroepsbevolking in het arbeidsproces in België redelijk laag ligt (ongeveer 62%). En laat een hoge participatie in het arbeidsproces nu net de beste garantie zijn voor de betaalbaarheid van het sociale zekerheidssyteem. Je kan dus stellen dat de keuze om de sociale zekerheid voornamelijk met sociale lasten te financieren precies de betaalbaarheid van het systeem ondergraaft. Om het met een boutade te zeggen: als meer werk de beste manier is om de sociale zekerheid betaalbaar te houden, dan is het allicht geen briljant idee om werk zo zwaar te belasten.

De mechanismen voor de relatie tussen hoge loonkosten en lagere participatie zijn evident. Het eerste mechanisme loopt via de vraag naar arbeid. Bedrijven en gezinnen zullen omwille van de hoge loonkost minder arbeid vragen. Dat doen ze onder meer door arbeidsintensieve taken niet langer in België, maar in een goedkoper buitenland te verrichten. Dit proces wordt ook wel eens offshoring genoemd. Daarnaast zullen bedrijven bij de keuze van hun productieproces er ook altijd voor kiezen een mens te vervangen door een machine. Vrijwel nergens is het proces van automatisering zo ver doorgedrongen als in ons land. Een aantal activiteiten waar wel degelijk vraag naar bestaat vanwege de gezinnen leiden niet tot tewerkstelling omdat de vragende gezinnen wel het nettoloon kunnen betalen, maar niet het veel hogere brutoloon. Ik denk aan arbeidsintensieve taken zoals onderhoud, groenwerk, kleine klussen en dergelijke meer. Dat dit vraageffect wel degelijk bestaat, wordt geïllustreerd door het weergaloze maar budgettair peperdure succes van het systeem van dienstencheques, dat meer dan 100.000 banen schiep. Het is duidelijk dat door de hoge belasting op arbeid vooral banen met relatieve lage toegevoegde waarde, dikwijls banen voor laaggeschoolden, verloren gaan. Aangezien de anciënniteit zwaar doorweegt bij de loonvorming en omdat de loonkosten nog eens een hefboom bovenop de anciënniteit plaatsen, vallen ook oudere werknemers dikwijls uit de boot wegens te duur.

Het tweede mechanisme loopt via het aanbod van arbeid. Door de hoge loonlasten valt het nettoloon dikwijls laag uit in vergelijking met het alternatieve inkomen dat wordt voorzien door het vangnet van de sociale zekerheid en OCMW, zeker indien men de extra kosten in rekening brengt die men moet doen om te kunnen werken (mobiliteit, kinderopvang). Daarom zullen meer mensen er rationeel voor kiezen niet te werken. Dit mechanisme wordt ook wel eens de werkloosheidsval genoemd, en is vooral werkzaam voor laaggeschoolden en voor oudere werknemers. Voor oudere werknemers zijn het natuurlijk de nog steeds erg gulle systemen van vervroegde pensionering die er toe leiden dat ook de bereidheid tot werken spectaculair daalt eens men de leeftijdsgrens van 55 jaar overschrijdt. Mensen kiezen voor het alternatieve inkomen in plaats van een arbeidsinkomen en zouden in een puur rationeel kader ook zot moeten zijn om het anders te doen. Dit zou men eigenlijk de pensioenval moeten noemen. Deze pensioenval slaat helaas ook toe bij hooggeschoolden en leidt dus tot een enorm en onverantwoord verlies van menselijk kapitaal voor de Belgische arbeidsmarkt.

Daar is iedereen nu dus achter gekomen en de meeste partijen, zelfs de PS en de sp.a, dringen in hun verkiezingsprogramma’s expliciet aan op lagere sociale lasten. We kunnen dus hopen dat het er de volgende regering ook echt van komt. Hoewel de verschillende partijen dus nauwelijks nog verschillen in hun wens om de sociale lasten te verlagen, verschillen ze wel degelijk in de manier waarop ze dit willen gaan financieren. De voorstellen die naar voor worden geschoven zijn een milieubelasting (bijvoorbeeld een CO2-belasting, rekeningrijden of stadstol), een vermogensbelasting, een vermogensaanwasbelasting, een betere strijd tegen de fiscale fraude, een verhoogde overheidsefficiëntie, een indexsprong en tot slot een consumptiebelasting (voornamelijk BTW).

Op dit vlak schuiven de partijen hun geprefereerde scenario’s naar voren en blinken ze allemaal uit, de ene al wat meer dan de anderen, in de erg optimistische doorrekening van die scenario’s. Het rekenwerk dat de partijen hebben verricht, is voor zover wij het als outsiders kunnen inschatten nooit beter dan een ruwe schatting op de achterkant van een envelop en in vele gevallen aan pak slechter. Soms lijkt het alsof de verzamelde economische commentatoren brandhout maken van de partijprogramma’s, maar dat is te veel eer voor ons als beroepsklasse en bovendien een voorbeeld van de klassieke verwarring tussen de boodschapper en haar boodschap. Wij maken geen brandhout van de doorgerekende programma’s. De doorgerekende programma’s zijn al brandhout wanneer ze ons worden voorgelegd. Wij stellen dat gewoon vast en doen er vervolgens mee wat je met brandhout hoort te doen: de fik er in. Het ene programma brandt gewoon nog wat beter dan het andere, maar branden doen ze allemaal.

VERSCHUIVING BELASTINGEN VAN ARBEID NAAR CONSUMPTIE

Tezamen met collega Gert Peersman schoof ik al eerder het voorstel naar voor om inderdaad de daling van de sociale lasten te financieren met een hogere BTW. Daarover ontstond nogal wat commotie en werd vooral veel mist gespuid. Daarom wil ik hier toch even de puntjes op de i zetten en deze verschuiving iets meer in detail uitleggen dan een krantencolumn mogelijk maakt. Daarbij maak ik gebruik van scenario’s die werden doorgerekend door het Planbureau en door de NBB, op vraag van de regering in het kader van eerdere studies over mogelijke relancemaatregelen. In Tabel 1 vindt u de resultaten van het rekenwerk van beide instellingen.

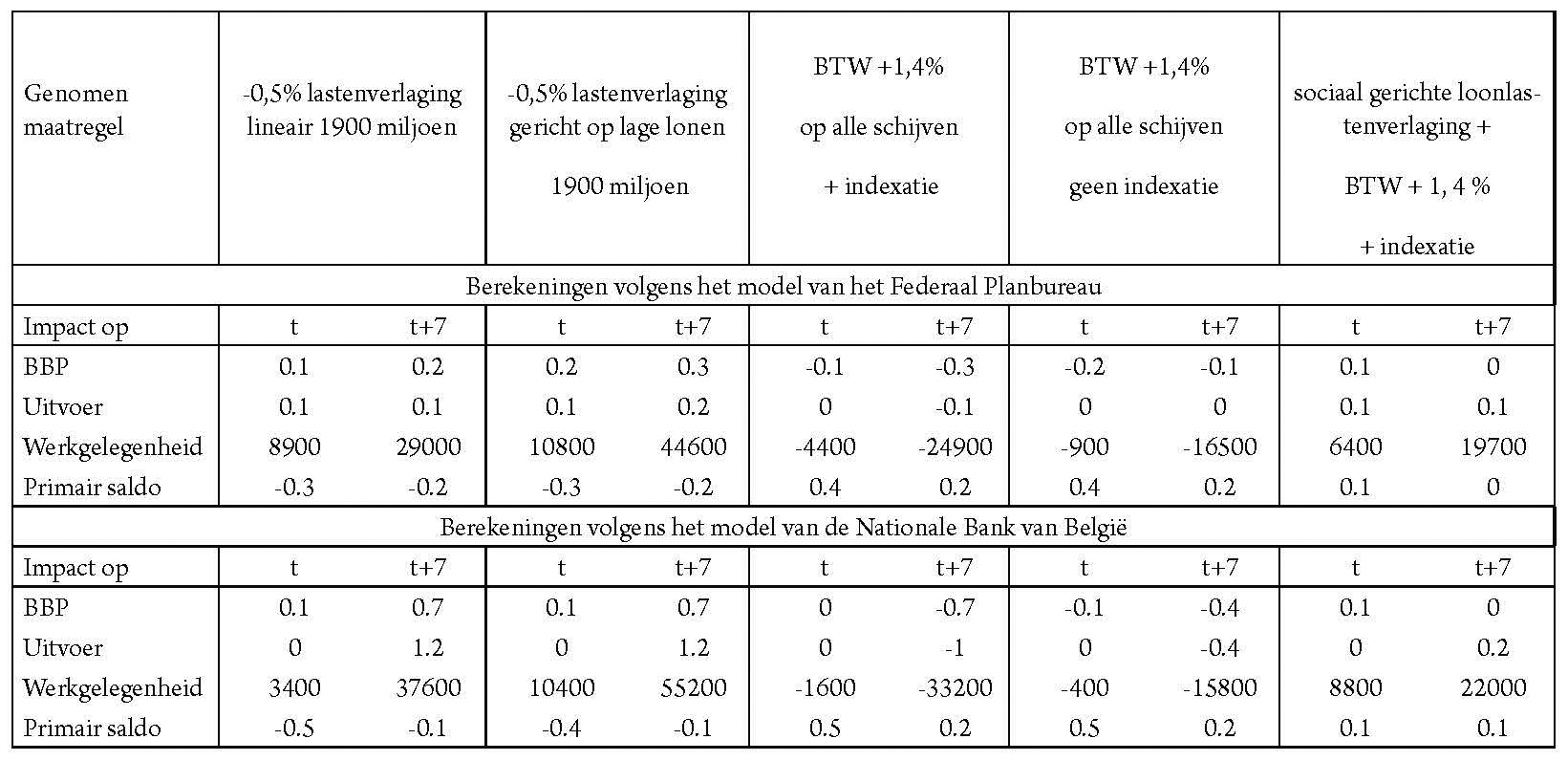

Tabel 1: Mogelijke scenario's, doorgerekend door het Federaal Planbureau en de Nationale Bank van België.

Het eerste scenario is een algemene loonlastenverlaging van 1900 miljoen euro, het tweede scenario is een sociaal gerichte loonlastenverlaging van 1900 miljoen euro. Het derde scenario is een verhoging van de BTW met 1,4% zonder indexatie, het vierde scenario is een verhoging van de BTW met 1,4% met indexatie. Het vijfde scenario combineert scenario 2 en 4. Het verlaagt op gerichte wijze de loonlasten en verhoogt op hetzelfde moment de BTW met behoud van de indexatie. Dit is de verschuiving van sociale lasten naar BTW die Gert Peersman en ik eerder voorstelden. Tabel 1 toont het effect op het bruto binnenlands product, de uitvoer, de werkgelegenheid, en het primair begrotingssaldo, dit zowel onmiddellijk (t) als op de lange termijn (t+7).

De resultaten zijn glashelder. Zowel de berekeningen van het Planbureau als die van de Nationale bank wijzen er op dat een daling van de sociale lasten voor de lage lonen met 1900 miljoen euro en een stijging van de BTW met 1,4% de tewerkstelling laat toenemen zonder noemenswaardige kost voor de begroting. Er is een onmiddellijk effect op de tewerkstelling van 6400 tot 8800 bijkomende banen en een langetermijneffect van 19700 tot 22000 bijkomende banen, vooral voor laaggeschoolden. Bovendien is er een licht overschot op de begroting, zodat ook de komende saneringen iets worden verlicht. Er is een licht positief effect op de economische groei en de export stijgt omdat exporteurs wel genieten van de lagere sociale lasten voor de lager geschoolden maar niet de hogere BTW betalen. Dit is precies het effect dat de economische theorie voorspelt. Men noemt de verschuiving van sociale lasten naar BTW niet voor niets een fiscale devaluatie. Het effect is inderdaad ook dat de competitiviteit van de Belgische bedrijven iets verbetert. De banenwinst lijkt relatief klein, maar hij is echt. Deze cijfers zijn doorgerekend met macro-economische modellen en houden daarom rekening met alle terugverdien- en terugverlies-effecten, iets wat we helaas van geen enkel verkiezingsprogramma kunnen zeggen.

IS DE VERHOGING VAN DE BELASTING OP CONSUMPTIE DAN NIET NADELIG VOOR WERKNEMERS?

De vraag stelt zich dikwijls of de hier voorgestelde verschuiving van sociale lasten naar BTW niet zal leiden tot inflatie en zo tot een lagere koopkracht. Het antwoord is neen. Voor producten die in eigen land worden geproduceerd en geconsumeerd, blijft de prijs gemiddeld constant. De hogere BTW wordt in de eindprijs voor de consument immers integraal gecompenseerd door de lagere lasten op arbeid. Er is geen enkele reden om te geloven dat de producenten bij een belastingverschuiving van de gelegenheid gebruik zouden kunnen maken om hun winstmarges te verhogen, want anders zouden ze dat nu al gedaan hebben. Het is wel zo dat importproducten iets duurder zullen worden omdat de hogere BTW voor buitenlandse producenten niet gecompenseerd wordt door lagere sociale lasten. Maar in dit geval zal een deel van de BTW-stijging wel gaan naar lagere winstmarges voor de buitenlandse bedrijven, omdat ze nu moeten concurreren met goedkopere binnenlands geproduceerde producten. Het blijft echter zo dat de verschuiving deels zal leiden tot een prijsstijging van importproducten. Maar die minimale prijsstijging wordt volledig opgevangen door de indexatie van de lonen en die is meegenomen in de berekeningen. Er gaat voor de loontrekkenden dus geen koopkracht verloren. De enigen die een beetje koopkracht verliezen zijn diegenen die leven van inkomsten uit vermogen. Zij zien immers de inkomsten uit vermogen niet stijgen, maar betalen wel de iets hogere importprijzen.

De loontrekkenden winnen, want er is meer tewerkstelling en geen verlies van koopkracht. De overheid wint want er is een positief effect op de begroting en op de sociale zekerheid. Uit onderzoek blijkt dat bij een lage tewerkstellingsgraad de stijging van de export zelfs al heel snel de duurdere import domineert. Dit betekent met andere woorden dat de koopkracht van een land in zijn geheel uiteindelijk zal toenemen. Ook werknemers zullen dit voordeel in hun loonzakje voelen. Meer mensen aan het werk betekent immers minder transfers naar de werklozen en dus ofwel minder belastingen, ofwel meer andere overheidsdiensten, ofwel een combinatie van beiden.

De vermogenden betalen een deel van de kost door een verlies in koopkracht omdat importproducten iets duurder worden, maar hun inkomen uit vermogen wordt niet geïndexeerd. Het grote voordeel van een belastingverschuiving is dus dat je ook de grote vermogens mee in het bad trekt. De verschuiving van sociale lasten naar BTW impliceert met andere woorden ook een verschuiving van belastingen op arbeid naar kapitaal, wat op zijn beurt blijvende tewerkstellingsperspectieven biedt (i.e. substitutie van kapitaal door arbeid). Ook buitenlandse bedrijven betalen een deel van de kost van de hervorming omdat ze zowel op hun thuismarkt als op de Belgische markt moeten optornen tegen relatief competitievere Belgische bedrijven en daarom genoegen zullen moeten nemen met iets lagere winstmarges. Bovendien biedt dit voorstel een pak flexibiliteit om bijkomende sociale accenten te leggen, door vooral de sociale lasten voor laaggeschoolden en ouderen te verlagen en vooral de BTW op luxeproducten te verhogen.

Een belastingverschuiving zal dus wel degelijk onze internationale competitiviteit verbeteren en extra jobs creëren. In essentie is het een herstel van een scheeftrekking die over de jaren is gegroeid. Van alle ontwikkelde landen heeft België immers de hoogste belastingen op arbeid, terwijl dit absoluut niet het geval is voor consumptiebelastingen. Bovendien zorgt dit voorstel voor een eerlijkere verdeling van de belastingdruk tussen arbeid en vermogen, een gezondere begroting en blijvende tewerkstellingseffecten. Doen dus.

Koen Schoors

Professor Economie, UGent

belastingstelsel

Samenleving & Politiek, Jaargang 21, 2014, nr. 5 (mei), pagina 60 tot 65

Abonneer je op Samenleving & Politiek

Het magazine verschijnt 10 keer per jaar; niet in juli en augustus.

Proefnummer? Factuur? Contacteer ons via

info@sampol.be

of op 09 267 35 31.

Het abonnementsgeld gaat jaarlijks automatisch van je rekening. Het abonnement kan je op elk moment opzeggen. Lees de

Algemene voorwaarden.

Je betaalt liever via overschrijving?

Abonneren kan ook uit het buitenland.

*Ontdek onze SamPol draagtas.