Vandaag bezitten grote investeringsfondsen in de VS significante aandelen van verschillende concurrerende ondernemingen. Dat kan zorgen voor minder concurrentie en dus prijsstijgingen voor consumenten. In België speelt dit minder.

Recent onderzoek van o.a. de Belgische professoren Jan De Loecker en Jan Eeckhout1 toont aan dat de concentratie en de marges van bedrijven zowel in de VS als in de rest van de wereld spectaculair zijn toegenomen. Een mogelijke verklaring hiervan is dat ondernemingen hun prijzen kunnen verhogen omdat er steeds minder concurrentie is.

Vandaag is er een levendig debat over de invloed van common ownership op stijgende prijzen en dalende concurrentie. De term 'common ownership' verwijst naar de situatie waarbij grote investeringsfondsen significante aandelen bezitten van verschillende concurrerende ondernemingen. Dit heeft mogelijk tot gevolg dat ze een invloed kunnen uitoefenen om de concurrentie tussen de betrokken ondernemingen af te zwakken. Deze investeerders zijn instellingen die fondsen beheren van particuliere investeerders, maar ook van grote investeerders zoals verzekeringsmaatschappijen of pensioenfondsen. Ze onderscheiden zich door hun professioneel beheer, financiële kennis en uitgebreide portfolio's.

MOGELIJKE PRIJSSTIJGINGEN VOOR CONSUMENTEN

Over de jaren heen is er stijgende interesse voor aandelenfondsen. De groeiende markt voor aandelenfondsen wordt vooral gedomineerd door grote vermogensbeheerders zoals BlackRock, Vanguard en State Street. De concentratie van de aandelen die door een beperkt aantal actoren beheerd worden, leidt tot toenemende ongerustheid omtrent de concurrentie tussen verschillende ondernemingen binnen een industrie. Daar waar een aandeelhouder die geen economische belangen heeft buiten de onderneming er alle baat bij heeft om de waarde van de onderneming te verhogen en in concurrentie te treden tegen concurrenten, kunnen aandeelhouders met een gediversifieerd portfolio van concurrenten (common ownership) verkiezen om de waarde van hun eigen portfolio te verhogen, door minder te concurreren.

Een eerste mogelijk gevolg van common ownership heeft betrekking op zogenaamde 'unilaterale effecten'. In een competitieve markt zou het voor ondernemingen niet mogelijk zijn om winstgevend de prijzen te verhogen indien voldoende klanten overschakelen naar de concurrerende onderneming waardoor de winst wordt tenietgedaan. Unilaterale prijsstijgingen kunnen daarentegen wel winstgevend zijn in een competitieve markt voor beleggers met aandelen van verschillende concurrerende ondernemingen in dezelfde industrie, omdat het verlies van klanten wordt opgevangen door de winst van klanten bij de concurrerende ondernemingen. In deze context zijn er minder financiële prikkels om stevige concurrentie te voeren. Toch is het belangrijk op te merken dat de winstgevendheid van deze unilaterale prijsstijgingen afhankelijk is van de portefeuille van de belegger: financiële prikkels voor unilaterale prijsstijgingen zullen alleen aanwezig zijn bij beleggers die ook aandelen bezitten van de concurrerende bedrijven.

Een tweede mogelijk gevolg van common ownership heeft betrekking op de zogenaamde 'gecoördineerde effecten', waarbij concurrerende ondernemingen tegelijkertijd hun prijzen verhogen. Wanneer beleggers verschillende concurrerende ondernemingen in hun portfolio hebben, kunnen ze financiële prikkels hebben om collusie te vergemakkelijken door informatie tussen de concurrerende partijen uit te wisselen en te monitoren. Indien deze strategie werkt, zou elke investeerder bij de concurrenten hierdoor extra winst halen, ook als de investeerder geen aandelen bezit van de concurrent. Maar door collusie te vergemakkelijken stelt de investeerder zich wel bloot aan antitrust aansprakelijkheid, en moet hij kunnen rekenen op de samenwerking van een hele sector.

Een belangrijke vraag bij deze twee schadetheorieën is echter in hoeverre beleggers, die aandelen bezitten of beheren van verschillende concurrerende ondernemingen, druk kunnen uitoefenen op het management om de bedrijfsstrategie te beïnvloeden, en of er controlerende aandeelhouders zijn die niet noodzakelijk dezelfde prikkels hebben.

TOCH OOK EFFICIËNTIEARGUMENTEN

Naast negatieve gevolgen zijn er ook efficiëntieargumenten in de discussie rond common ownership. Voor de klanten zijn investeringsfondsen vaak belangrijk omdat ze de aangeboden diversificatie van de investeringsfondsen moeilijk zelf kunnen samenstellen. Het feit dat klanten in thematische fondsen of in een sector kunnen investeren zoals groene energie, gezondheid of innovatie zonder een bepaalde onderneming te moeten kiezen, kan geruststellend zijn. Verder kan dit betekenen dat de beheerder in meerdere ondernemingen binnen eenzelfde sector investeert.

Daarnaast zijn passieve fondsen (die zeer weinig bewuste keuzes maken) sterk gericht op waardecreatie op lange termijn. Ze stappen niet zomaar uit de ondernemingen wanneer het even minder goed gaat.

COMMON OWNERSHIP IN DE VS

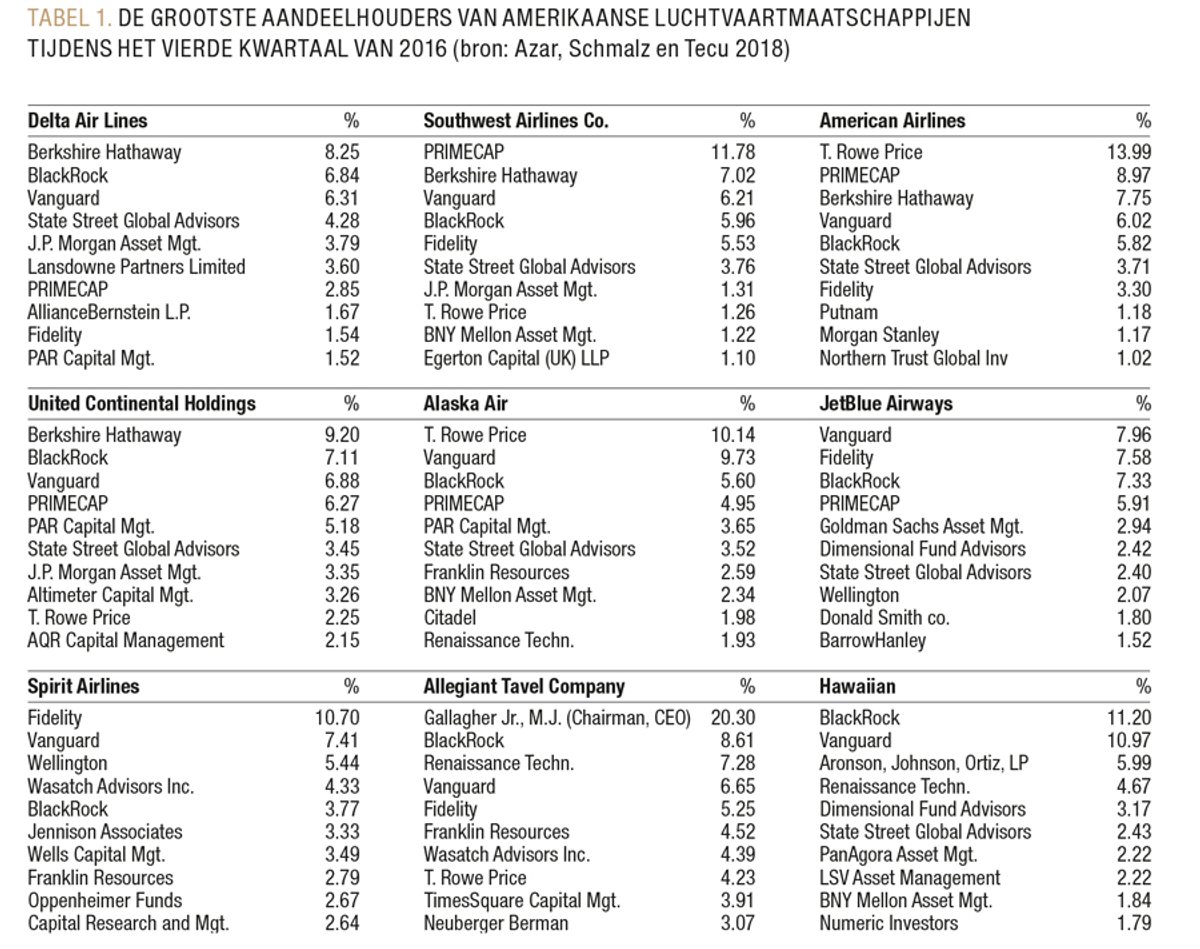

De hamvraag is: neemt common ownership bij concurrerende bedrijven nu echt de prikkels weg om te concurreren, met nadelige gevolgen voor consumenten? Azar, Schmalz en Tecu2 focussen op de Amerikaanse binnenlandse luchtvaartindustrie. Waar je zou kunnen verwachten dat deze industrie competitief is omdat luchtvaartmaatschappijen concurreren op dezelfde routes, tonen de auteurs aan dat de consument hiervan niet profiteert. Het aandeelhouderschap van de luchtvaartmaatschappijen is grotendeels in handen van institutionele beleggers (TABEL 1). In hun onderzoek over de relatie tussen common ownership en de prijzen van vliegtuigtickets vinden ze dat op routes waar er meer common ownership is de concurrentie afzwakt, waarbij de prijzen van vliegtuigtickets 3 tot 7% duurder zijn dan op andere routes. Ook ontdekken ze dat het aantal passagiers negatief gerelateerd is aan de verandering in common ownership, wat aangeeft dat de prijsstijgingen niet worden gedreven door een stijgende vraag.

Azar, Raina en Schmalz3 komen tot gelijkaardige bevindingen bij de Amerikaanse bankensector. Het fenomeen van common ownership is er ook terug te vinden, waarbij institutionele beleggers aandelen beheren van verschillende concurrerende banken. Net zoals in de luchtvaartindustrie, vinden de onderzoekers dat common ownership bij banken leidt tot hogere bankkosten en lagere rentes op depositorekeningen.

Newham, Seldeslachts en Banal-Estanol4 onderzoeken het effect van common ownership in de farmaceutische industrie. Daar zijn grote institutionele investeerders, zoals BlackRock en Vanguard, zowel aandeelhouder van ondernemingen met generische geneesmiddelen als van ondernemingen met merkgeneesmiddelen. Het is gekend dat de toetreding in de markt van generische geneesmiddelen de omzet van merkgeneesmiddelen kan doen dalen met 90%.5 Maar de toetreding door ondernemingen met generische geneesmiddelen wordt geschat op 236,8 miljoen dollar, terwijl het verlies door toetreding bij ondernemingen met merkgeneesmiddelen wordt geschat op 4,6 miljard dollar.6 Met dit in het achterhoofd onderzoeken Newham, Seldeslachts en Banal-Estanol specifiek of common ownership een invloed heeft op de strategische beslissing van farmaceutische ondernemingen met generische geneesmiddelen om toe te treden tot de markt na het aflopen van een patent. De resultaten van hun onderzoek tonen aan dat een stijging in common ownership de kans op toetreding van generische geneesmiddelen verlaagt met 9 tot 13%.

COMMON OWNERSHIP IN BELGIË

De invloed van institutionele investeerders door common ownership op de bedrijfsstrategie van ondernemingen in België is nog niet specifiek bestudeerd. In de brede context is er uiteraard een mogelijk effect van de zaken die we eerder besproken, bijvoorbeeld voor wie reist naar de VS of wacht op generieke geneesmiddelen.

In België speelt echter een andere factor. De invloed van institutionele investeerders is afhankelijk van hun mogelijkheid om daadwerkelijk controle of invloed uit te oefenen. Hoewel investeringsfondsen minderheidsaandeelhouder zijn in ondernemingen, kan hun invloed wel beslissend zijn indien er geen andere grote aandeelhouders zijn. Daarom is het engagement van investeerders die niet diversifiëren, bepalend voor de beslissingen die worden genomen.7

In een Belgische context zijn zogenaamde 'referentieaandeelhouders' veelvoorkomend. Dit zijn aandeelhouders die voldoende stemrechten bezitten om een invloed te hebben op strategische beslissingen van de onderneming, die de mogelijkheid hebben om bestuurders te benoemen of die zelf behoren tot de raad van bestuur. Ter illustratie geven we een overzicht van referentieaandeelhouders in de BEL20 (maar het beeld zou waarschijnlijk niet zeer verschillend zijn in de BEL Mid). Volgens de meest recentetransparantiekennisgeving8 blijkt dat:

- 11 van de 20 ondernemingen in de BEL20 een referentieaandeelhouder hebben die meer dan 30% van het kapitaal van de onderneming bezit:

- Voor 9 van hen (AB InBev, Ackermans & van Haaren, Aperam, Colruyt, Groupe Bruxelles Lambert, KBC Group, Sofina, Solvay, en UCB) is de referentieaandeelhouder direct of indirect een familie of meerdere families die geen significant aandeel aanhouden van concurrerende ondernemingen.

- De Belgische staat is referentieaandeelhouder van Proximus.

- De referentieaandeelhouder van Telenet (Liberty Global) bezit geen aandelen van concurrenten in België.

- de nieuwkomers in de BEL20, Barco en WDP, respectievelijk Titan Baratto NV van de familie Beaudoin (>18% van de aandelen) en RTKA Maatschap vande familie Jos De Pauw (>24% van de aandelen) als referentieaandeelhouders hebben.

- groupe Bruxelles Lambert referentieaandeelhouder is van Ontex en Umicore.

- de referentieaandeelhouders van Galapagos, Gilead en Van Herck zijn.

- de belangrijkste fondsen de eerste aandeelhouders van de beursgenoteerde ondernemingen zijn: Ageas (BlackRock), arGEN-X (Fidelity), ING group (BackRock).

- bij Cofinimmo enkel Always Care-Ion NV de deelnemingsdrempel van 5% heeft overschreden.

Institutionele investeerders, zoals BlackRock en Vanguard, zijn ook actief in Belgische ondernemingen. Maar omwille van de sterke aanwezigheid van referentieaandeelhouders hebben ze minder invloed op de strategie van Belgische ondernemingen. Ten eerste houden de referentieaandeelhouders geen significant aantal aandelen aan van concurrerende ondernemingen. Zij hebben dus geen prikkels om unilaterale prijsstijgingen door te voeren, omdat het verlies aan klanten niet gecompenseerd kan worden met de winsten van een concurrerende onderneming. Integendeel, de referentieaandeelhouder heeft er alle baat bij om in concurrentie te treden en de waarde van de eigen onderneming zoveel mogelijk te verhogen. Ten tweede, voor wat betreft de gecoördineerde effecten, wordt verwacht dat de referentieaandeelhouder minder prikkels heeft om prijsafspraken te maken met concurrerende ondernemingen. We weten immers dat het afwijken van een kartelovereenkomst net meer winstgevend is voor de eigen onderneming. En indien concurrenten toch afspreken, zou de mededingingsautoriteit moeten ingrijpen.

MEER AANDACHT VOOR TOEZICHTHOUDERS?

Uit internationale studies blijkt dat in een aantal sectoren, zoals de Amerikaanse luchtvaart, bankensector en farmaceutische industrie, common ownership leidt tot een stijging van de prijzen voor consumenten. Het is echter nog onduidelijk in hoeverre deze resultaten representatief zijn voor een evolutie van de markten; er kunnen vragen worden gesteld met betrekking tot de causaliteit.9 Wel duidelijk is dat dat de invloed van common ownership op competitie en prijzen in de markt vooral afhankelijk zal zijn van de mate waarin investeringsfondsen controle of invloed kunnen uitoefenen op de onderneming via stemrechten. Dat blijkt o.a. uit België, waar de impact van common ownership minder groot is. Een aantal belangrijke auteurs pleit dan ook voor meer regulering en meer aandacht van toezichthouders.10

VOETNOTEN

- De Loecker, J., Eeckhout, J., en Unger, N. (2018). 'The Rise of Market Power and the Macroeconomic Implications'. NBER Working Paper 23687. De Loecker, J., en Eeckhout, J. (2018). 'Global market power'. NBER Working Paper 24768.↑

- Azar, J., Schmalz, M. C., en Tecu, I. (2018).' Anticompetitive effects of common ownership'. The Journal of Finance, 73(4), pp. 1513-1565.↑

- Azar, J., Raina, S., en Schmalz, M. C. (2016). 'Ultimate ownership and bank competition'.↑

- Newham, M., Seldeslachts, J., en Banal-Estanol, A. (2018). 'Common Ownership and Market Entry: Evidence from Pharmaceutical Industry'.↑

- Branstetter, L., Chatterjee, C., en Higgins, M. J. (2016). 'Regulation and welfare: evidence from paragraph IV generic entry in the pharmaceutical industry'. The RAND Journal of Economics, 47(4), pp. 857-890.↑

- Jacobo-Rubio, R., Turner, J. L., en Williams, J. W. (2017). 'The Distribution of Surplus in the US Pharmaceutical Industry: Evidence from Paragraph (iv) Patent Litigation Decisions'.↑

- Hansen, R. G., en Lott, J. R. (1996). 'Externalities and corporate objectives in a world with diversified shareholder/consumers'. Journal of Financial and Quantitative Analysis, 31(1), pp. 43-68.↑

- In België is er een kennisgevingsplicht bij de FSMA wanneer het aantal stemrechten verbonden aan de effecten in bezit van een persoon een bepaalde drempel overschrijden. De wettelijke drempels zijn bepaald op 5 % van het totaal van de stemrechten, telkens per schijf van 5 procentpunten.↑

- Rock, E. B., & Rubinfeld, D. L. (2017). 'Antitrust for institutional investors'. New York University School of Law - Law & Economics research paper series. Working paper no 17-23. Kennedy, P., O'Brien, D. P., Song, M., en Waeher, K., 'The Competitive Effects of Common Ownership: Economic Foundations and Empirical Evidence'.↑

- Posner, E. A., Scott Morton, F. M., en Weyl, E. G. (2017). 'A proposal to limit the anti-competitive power of institutional investors'. Antitrust Law Journal, Vol.81(3), pp. 669-738.↑